"Consigues un ahorro importante": La medida a la que te puedes acoger para aliviar la subida de tu hipoteca

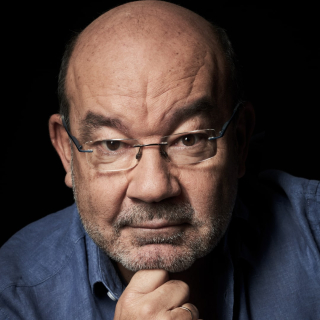

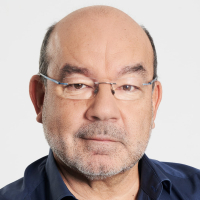

Antonio Luis Gallardo, responsable de estudios de la ASUFIN, da las claves en La Tarde para entender cuáles son los pros y contras de las medidas de alivio hipotecario

La medida a la que te puedes acoger para aliviar la subida de tu hipoteca: "Consigues un ahorro importante"

Madrid - Publicado el - Actualizado

3 min lectura

El euríbor lleva desde el viernes por encima del 4%, algo que no ocurría desde finales de 2008, y lleva subiendo desde entonces. ¿Qué le puedo pedir a mi banco cuando me toque revisar la hipoteca? La Tarde analiza estas subidas importantes que están obligando a recortar gastos en las familias.

Antonio Luis Gallardo, responsable de estudios de la Asociación de Usuarios Financieros, da las claves para entender la subida de las hipotecas. ¿Se debe negociar con el banco?: “Depende de cada caso. Quien lleve muchos años con la hipoteca, al haber amortizado mucho capital, la subida le afectará menos y debe negociar con su banco para ver si le ofrecen alguna alternativa”. Aconseja negociar con nuestro propio banco primero y si no “no tener miedo a lanzarnos a otras entidades, teniendo cuidado porque muchas entidades ofrecen hipotecas más baratas, pero te vinculan a más productos. Lo que ahorras por un sitio, sale por otro”.

El experto advierte que “el tiempo juega a nuestra contra porque ya es muy complicado cambiar de una hipoteca variable a una fija”, debido a que los tipos son altos en ambos casos, y sostiene que hasta 2025 no se comenzará a ver un cierto alivio en este aspecto, aunque tenderá a estabilizarse hasta entonces.

Novedades en la Ley Hipotecaria 2023

El 1 de enero de 2023 entraron en vigor una serie de medidas que el Gobierno aprobó para aliviar la carga de las hipotecas variables con el alza del Euríbor, sobre todo en familias en riesgo de vulnerabilidad. Estas medidas se engloban dentro del nuevo Código de Buenas Prácticas, pero Antonio recuerda que se puede apelar a este real decreto para salir de este momento crítico, pero “siempre teniendo en cuenta que es una solución a corto plazo, pero encarecerá a largo plazo”.

El responsable de estudios de ASUFIN destaca dos medidas. La primera es ampliar el plazo: “De primeras no es la más adecuada, porque deja ampliar hasta 40 años, pero tendremos que ampliar muchos años para conseguir cierto ahorro de la cuota y esto lo que hace es encarecer a la larga”. Y en segundo lugar, optar por el periodo de carencia, que nos permite ampliar hasta 5 años y solo pagamos intereses que se bonifican, “también hace que se encarezca a la larga, pero conseguimos un ahorro de la cuota bastante importante y no repercute tanto como la ampliación. Hay que tomarlo como un pequeño parche. Además, es reversible. Si pedimos una carencia de 5 años y a los 3 años podemos acabar con la carencia”.

De estas medidas pueden beneficiarse todas aquellas familias con rentas inferiores a los 25.200 euros al año que dediquen más del 50% de su renta mensual al pago de la hipoteca y que hayan visto como la cuota de su préstamo ha subido más del 50%. En estos casos podrán acogerse al periodo de carencia de hasta 5 años o solicitar la dación en pago ampliada a 2 años. Si tu caso es el mismo, pero la cuota no ha subido más de 50%, puedes solicitar un periodo de carencia de capital hasta 2 años o una ampliación del plazo de hasta 7 años. Y, por último, los hogares con rentas inferiores a 29.400 euros y un incremento en la cuota de al menos el 30% pueden solicitar a sus bancos la extensión del plazo de amortización de hasta 7 años y la posibilidad de congelar la cuota durante 12 meses.

“Es una pena porque cuando empezamos a alertar de eso todavía se podían conseguir hipotecas fijas en torno al 1% o menos, pero no se alertó suficiente”, lamenta el experto. “Al subirse los tipos nos encontramos con estos dramas en los que la hipoteca llega a cubrir el 70% de los ingresos de una familia”.