"Estoy haciendo cuentas": Carlos Herrera, desconcertado por la primera hipoteca que le tocó pagar

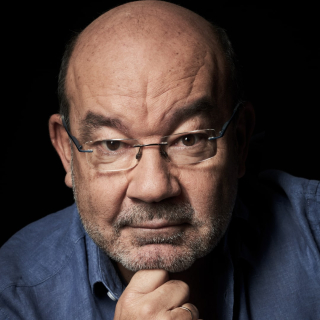

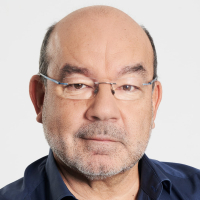

El director de Herrera en COPE ha charlado con Julián Salcedo, presidente del Foro de los Economistas Inmobiliarios

Herrera en el Día Mundial de la Radio

Publicado el - Actualizado

4 min lectura

Carlos Herrera ha relatado en Herrera en COPE cómo fue el trámite hipotecario que tuvo que vivir. Como tantos otros españoles, en la época en la que los créditos eran más accesibles, él ha querido preguntar a un experto por el motivo por el que las condiciones han cambiado tanto del momento en el que él tuvo que amortizar su crédito, a las condiciones que hoy en día viven muchos españoles. Puedes escucharlo aquí:

-

La hipoteca que tuvo que pagar Carlos Herrera

Julián Salcedo es el presidente del Foro de los Economistas Inmobiliarios y ha pasado, este viernes, por los micrófonos de 'Herrera en COPE'. A este experto, ha querido hacerla la siguiente consulta Carlos Herrera: "Yo estoy haciendo cuentas. Los que estamos aquí, si compramos una casa alguna vez", ha planteado.

"Yo la primera casa que se compró mi familia, la compré yo. Fue un humilde acudidero que costaba en el año 85, 11 millones de pesetas", ha explicado en su consulta al experto. "Yo pagaba el préstamo al 20 por ciento y cuando el Santander bajó, en aquella operación de Botín al 11, que fue una revolución, era al 11 por ciento. ¿Cómo lo hacíamos entonces?", ha querido preguntar en comparación con ambas situaciones.

La diferencia con los créditos a través de los años

Para Julián Salcedo, el tema estaba claro: "Las hipotecas estaban al 20 por ciento, pero la inflación estaba a tasas disparadas. Hay una relación directa entra la inflación y los intereses. Cuando la inflación es muy elevada, los que prestan dinero, los bancos remuneraban los depósitos hasta el 10 o el 8 por ciento por tener el dinero depositado a plazo o a plazo fijo", ha querido recordar.

"Hemos tenido un decenio de tipos de interés cero, negativos. Durante ese largo período, donde los tipos eran bajos y la liquidez abundante, era fácil endeudarse. Era recomendable, porque con ese tipo de interés tan bajo, por poco que subiera el valor de la propiedad inmobiliaria te compensaba", ha explicado detalladamente tras la pregunta de Herrera.

La entrevista completa en Herrera en COPE

-

La firma de hipotecas para la compra de una vivienda se redujo un 18,8 % interanual en julio, el quinto mes consecutivo con una caída de dos dígitos y el sexto en total, al tiempo que el tipo de interés medio de esos préstamos subió más de un punto, hasta el 3,24 %, y fue el más caro desde agosto de 2016. ¿Esto qué supone para el sector? Respondemos a este asunto con este experto en los micrófonos de 'Herrera en COPE'.

Al comienzo de la entrevista, Salcedo ha explicado que "desde la crisis de 2008 y los años posteriores no hemos pasado unos momentos tan difíciles como los que estamos atravesando ahora. Yo creo que, en este instante, se está juntando que la inflación está muy alta. No terminamos de controlarla aquí. Y se está juntando con unos tipos de interés muy altos y una desaceleración económica evidente".

Sobre la hipoteca media que se suscribe en España, indica el experto que está muy definida. "Está en 143.412 euros. Cuando luego se hace el análisis de cuánto sube para un consumidor se hace sobre una hipoteca estandarizada suscrita a 25 años que prácticamente es coincidente con la media que tenemos". Ahora, las que se han suscrito son a tipo fijo en el 57% y a variable casi en el 43%. Por tanto, las estadísticas dicen que gana terreno.

"Cuando uno se acerca a un banco le ofrecerán una hipoteca a tipo mixto. Un período a tipo fijo y el resto, a tipo variable", argumenta el presidente del Foro de los Economistas Inmobiliarios en 'Herrera en COPE'.

Afirma que alcanzarán el 5%. "Hay que tener en cuenta que cuando se concede una hipoteca se hace referenciada al euríbor, aunque es verdad que todavía los bancos no han recogido en sus tipos el tipo de referencia oficial del BCE". Por tanto, se prevé que siga subiendo en las nuevas hipotecas que se suscriban.

"Es difícil conseguir un crédito porque las condiciones son más restrictivas"

¿Y cómo se resiente el mercado inmobiliario con la caída de hipotecas? Pues de manera significativa. "Si cae la venta de viviendas, también van a caer las hipotecas concedidas. La razón no es solamente que suban los tipos, la otra razón es que todas las entidades financieras están reduciendo la concesión de préstamos. Ahora mismo es más difícil conseguir un crédito porque las condiciones que se exigen son más restrictivas".

El IPC sube casi un punto interanual. ¿Cree que la tendencia de los carburantes también condiciona la subida de los precios en muchos ámbitos? Recuerda que hasta finales de octubre no se conocerá el resultado definitivo.

Las clases medias ya no llegan a final de mes, asegura Salcedo. "Hemos visto que el dinero que procede del ahorro en los bancos se ha visto consumido y se están retirando grandes cantidades. Ha disminuido a un ritmo de 5.500 millones en los 3 últimos meses. Esto significa que no llegamos a final de mes. Nos quedan tres meses muy inflacionistas. Septiembre con la vuelta al colegio y diciembre con las fiestas navideñas. Seguirá subiendo todo", vaticina.

Concluye recomendando que los oyentes sean prudentes y pasen a una etapa de austeridad. "Nuestras economías se han resentido mucho y los salarios no suben al mismo nivel que la inflación".